売ったものをすべておかねにする、これなら問題はない、理想的である。ところが現実に

は、そうはいかない。

バランスシートの左側、つまり資金の使途を示している欄の「流動資産」には、売掛債権

(受取手形と売掛金)、現金預金、棚卸資産の項目がある。ほとんどの会社は、この三つで流

動資産の大体九割を占めているはずだ。このうちの売掛債権が期末にゼロであれば、期首に

残っていた分と当期の分を全部回収できたことになる。

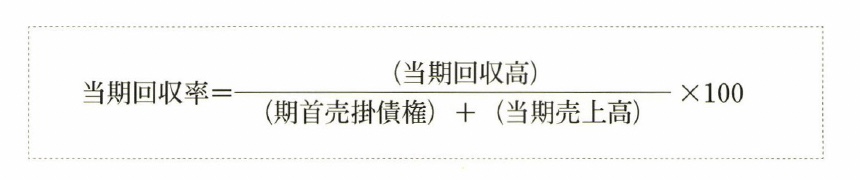

つまり当期回収率は、次の式で算出される。

回収率一〇〇%とは売掛債権残高ゼロということである。しかし残念ながら、売掛債権ゼ

ロというバランスシートにお目にかかったことはない。どうしても期末に回収もれが残る。

もしこの回収もれが期首残高より増えていれば、それだけバランスシートの右側の資金の調

達が増え、結局、金融のための金利が増えることにつながる。

「資産勘定の増加は、いつも金利に結びつけて考える」、これが社長としてのバランスシー

ト把握の大事なところである。つまり売掛債権の回収率が悪くなると、その分、付加価値配

分のうちで「金融配分」の比率が増える、というようなとらえ方を、社長ならしてほしいの

である。

このことを、モデル会社D精機のケースで具体的に検証することにしたい。

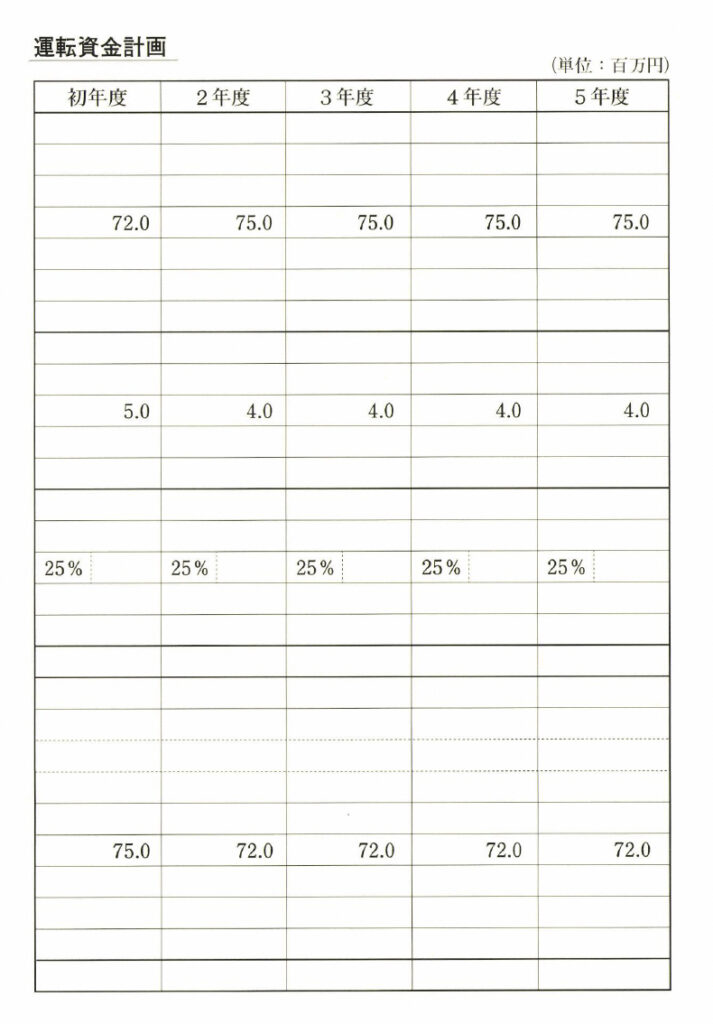

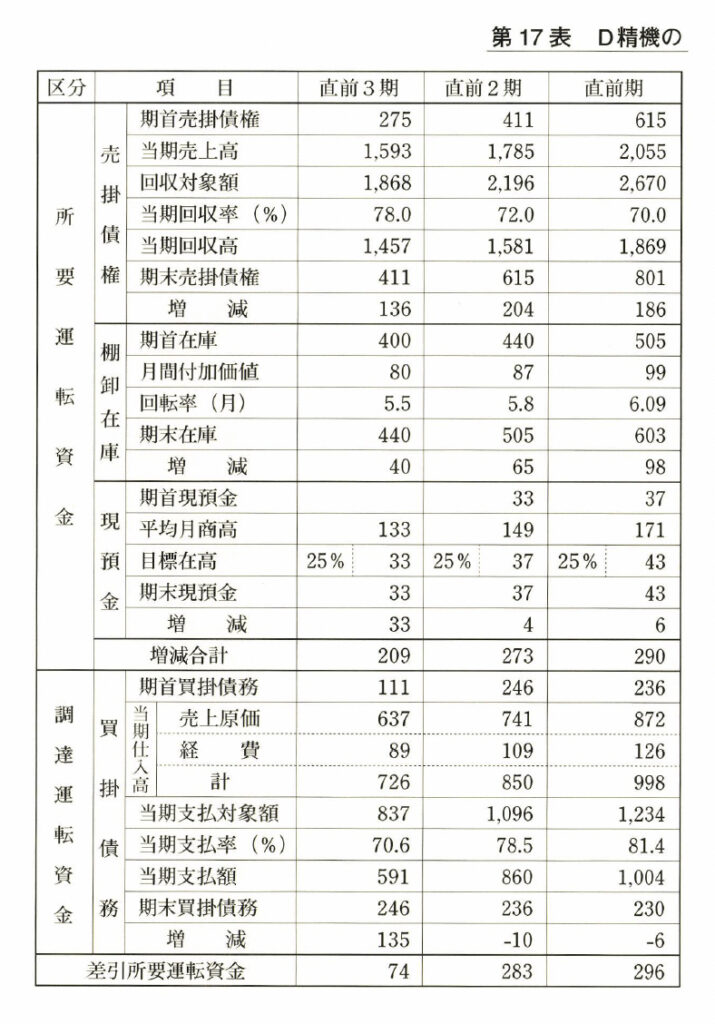

第17表は、D精機の運転資金計画の一部(過去の実績を決算書の該当欄から転記したもの)

である。まず、この表の直前期の売掛債権の回収についてチェックしよう。

期首の売掛債権(直前二期の回収残)が六億一五〇〇万円、それに当期の売上高

二〇億五五〇〇万円を加えた二六億七〇〇〇万円が、回収の対象額であった。ところが当期

に回収できたのは一八億六九〇〇万円で、期末に売掛債権が八億一〇〇万円残ってしまった。

つまり回収率は七〇%だ。

さて過去の回収率をみると、直前三期は七八%、直前二期は七二%と年を追って悪化して

いるのが分かる。D社長は、回収率が七八%から七二%に落ちたときに、すぐにアクショ

ンを起こすべきであったのに、起こさなかった。その結果、直前期に回収率がさらに落ち

て七〇%になってしまったのだ。D社長の怠慢以外の何物でもない。なぜなら、金利が

八〇〇万円以上、余計に増える勘定になるからである。

もし回収率七八%なら、二六億七〇〇〇万円の八%、二億一三六〇万円がさらに回収でき

ていたことになるはずだ。ところが八%分バランスシートの左側の資産増加となって、その

分だけ右側の資金調達が増えてしまった。「すべて資産増加は金利にむすびつける」といっ

たが、仮に金利四%とすると、八五四万円も余計に負担していることになるのだ。

ぜひこのように読者の会社の売掛債権もチェックしてほしいのである。

コメント